ドルコスト平均法(dollar cost averaging)という投資方法をご存知でしょうか。

株式や為替、ビットコインをはじめとする仮想通貨など、値動きがある金融商品に投資するとき、いつ購入すればいいのか、迷う場面も多いと思います。

できるだけ値動きによるリスクを減らし、より確実に資産を増やすことを考えますよね。

そんなとき有効な投資方法のひとつの考え方が「ドルコスト平均法」です。

ドルコスト平均法とは、ある金融商品を定期的に一定金額分買っていく方法のことです。

毎回一定金額分を買うことで、安値のときには多く、高値のときは少なく買い増すということが自然に出来るということです。

リスクを最小化でき、情報収集の手間を省くことができる等の理由で、ドルコスト平均法は投資初心者向きの投資手法と言われていますが、ビットコインの購入方法としては最良の方法ではないかとも言われています。

過去9年間で毎日たった1ドルだけでも、ビットコインをドルコスト平均法で購入していった場合、なんと資産の合計は2189BTCとなり、その価値は3,285ドルを1,800万ドル以上にしたことになります。(約6000倍以上)

ただ、ドルコスト平均法を生かすためには、あらかじめこの手法が適さない条件を知った上で行う必要があります。

今回はドルコスト平均法のメリットとリスク、そしてビットコインをこの手法で購入するときに役立つ無料のシミュレーションツールをご紹介します。

ドル・コスト平均法とは

ドル・コスト平均法(英: dollar cost averaging)とは、主に株式や投資信託などの金融商品の投資手法の一つで、定額購入法とも言います。

簡単に説明すると、ビットコインなど金融商品を購入する際、一括購入するのではなく、資金を均等額に分割して、毎週・毎月ごとに定期的に継続して投資する手法のことを言います。

例えば、ある銘柄に投資しようとして用意した100万円を、12分割し、一年を通して毎月一日に一定額購入するというルールで買っていくという感じです。

数量ではなく、購入金額を等分するのがポイント

高値掴みのリスクを避けるための時間分散の戦法ですが、ポイントなのは購入数量を等分するのではなく、購入金額を等分する点がドルコスト平均法と呼ばれる所以です。

例えば、0.1BTCづつ買うのではなく、10万円づつ買うということですね。

ドル=法定通貨を基準に一定額を買っていくということです。

金融商品の価格が高い時は購入数量が少なく、安い時には多いため、単純な分割購入に比べて平均取得価格を安く抑えることができると言われています。

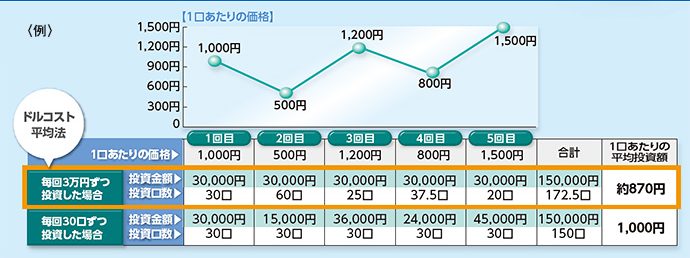

以下の画像の表は、株を分割購入した場合の比較でわかりやすかったので引用しました。

ドルコスト平均法の投資例(引用)

毎回一定金額を投資することで、「安いときにはたくさん買い、高いときには少なく買う」ということが自然とできるので、結果として購入価格が安定します。

※投資にかかる手数料等は除外

ドルコスト平均法のメリット

ドルコスト平均法のメリットは以下が挙げられます。

- 投資初心者でも実践できる

- 価格上昇・下落に関わらず、いつでもスタートできる

- 日々の価格変動に一喜一憂せず投資できる(精神の安定)

- 暴騰・暴落の恩恵を受けることが出来る

- 平均取得単価を抑えられる可能性が高いので、高値づかみを回避できる

- つまり大幅な損失を回避することができる

デメリットとしては以下が挙げられます。

- 今まさに上昇トレンドにある銘柄には比較的適してない

- 短期的な利益をとることができない。長期戦略である

- 購入にかかるコスト(手数料)が大きくならないよう注意が必要

- 下落が続き回復の見込みがない銘柄では、無限ナンピン買いとなり死ぬ

- 価格変動に鈍感になりがち。相場への関心は保っておくべき

暴落や暴騰の恩恵を受けることができる

暴落や暴騰が起きた場合、「そこでポジションを持っていたか、居合わせたかどうか」が重要です。一括買いでポジションを持っていると、

もうポジションを持っている状態で暴落に巻き込まれたが、価格が回復するのを待つしかない。

というのも機会損失ですし、逆に、

ポジションを持っていなかったから暴騰に乗ることが出来なかった。置いていかれるのは嫌だから、仕方なく高い価格で買うかな…。

ドルコスト平均法は、長期保有するリスクをとる代わりに、価格変動の恩恵を受けることができるといえます。

ひたすら値下がりしていく銘柄の場合は目も当てらない結果となりますが…。銘柄選びが大事です。

結果的に大幅な損失を回避できる

ドルコスト平均法は、定期的に一定額分の金融商品を購入する投資手法なので、相場の変動に関わらず購入価格を平準化することができます。

その結果、大幅な損失を回避できるというのが実は最大のメリットです。

ビットコインでも株でもなんでも、投資を始めたばかりの初心者は必ず大きな損失を経験します。

しかし初めからドルコスト平均法をしていれば大きな失敗はすることなく相場を勉強しながら着実に経験値を積むことができるでしょう。

「つみたてNISA」のような初心者向け金融商品ではドルコスト平均法が用いられることが多いが、これは投資未経験者を呼び込む為だともいわれています。

ただ、ドルコスト平均法も良いことばかりではありません。

以下の章でリスクとその対処法を解説します。

ドル・コスト平均法のリスクと対処法

上昇相場には適していない

下落相場の時には一括で買うよりもドルコスト平均法の方が高いリターンが期待できますが、上昇相場の時は逆に一括投資の方が高いリターンが得られる、というケースもあります。

本当にグングンと価格が上がり続けるような上昇相場の時ですね。

ドルコスト平均法はローリスクではありますが、不利な相場もあるということです。

短期的な利益狙いには適していない

ドル・コスト平均法は長期投資でリスクを減らし、安定して利益を得ることを目的に行う投資手法です。

短期でハイリターンな利益を目指すような投資には当然向いていません。

投資手法には、情報を積極的に取り短期売買を繰り返し利益を追求する短期利益追求型と、数ヵ月から数年以上という比較的長い時間軸で投資効果を狙う中長期堅実投資型の2つのタイプがあります。

ドルコスト平均法は後者のタイプにあたります。

定期購入は手数料負担が積み上がる

ドルコスト平均法は、定期的に比較的長期にわたって金融商品を購入することになります。

相場状況に関わらず、毎回取引所でトレードするたびに発生する手数料、そして特にポジション管理料(スワップ、Funding Costなど、ポジションを長く持つことで発生する手数料)が大きければ大きいほど利益を圧迫してドルコスト平均法の旨みを消してしまいます。

トレードで発生する手数料は、ドルコスト平均法のネックとなることを忘れないでください。

私が実践しているビットコインFXドルコスト平均法は、BitMEXが有効でしたが今は登録も簡単なbybitとOKXという海外取引所を併用で長期保有します。

OKEXのビットコイン先物(Bitcoin Futures)だと長期ポジションを持ち続けても全くポジション管理手数料がかからないのでオススメです。(VPNを使う必要があります)

リスクが集中

同じ投資銘柄に継続的に投資し続けることになるわけなので、リスクが集中してしまうということもデメリットととして覚えておきましょう。

私はビットコインのドルコスト平均法を実践していますが、本来ならばビットコインだけでなく、金や外貨など、複数の性質が異なる金融商品を分散して購入してドルコストで購入していくというのが賢いやり方かもしれません。

損失がわかりにくい

一定間隔で定期的に買っていくということは、ちゃんと履歴を残しておかないと、平均いくらで購入し今の損益はどうなっているのかが分かりにくいことになります。

かならず平均取得金額を算出するようにしましょう。ちなみにBitMEXのビットコインFXでは買い増しすれば平均取得金額が自動で算出されます。

ただなんとなく継続的に購入していくだけならドルコスト平均法は成り立たないのでご注意!

ひたすら下落する銘柄では失敗する

仮想通貨銘柄でいえば、知名度だけで価格が付いたようなアルトコインの場合、ひたすら価値を落としていくだけの救いようがないチャートになります。

ひたすら下落する銘柄

ドルコスト平均法のままではどうしても利益が出ないと判断した場合、つまり、価格が右肩下がりで回復する兆しがない場合、資産を守るためには思い切って全損切りしてしまうか、一括購入戦略のバリュー平均法(一定額を積み立てるのではなく、相場の状況に応じて購入額を変動させながら積み立てる手法)を取り入れることを検討しましょう。

また、別のアルトコイン、もとい金融商品に乗り換えるのも、心機一転できるので良いと思います。

ただ、ドルコスト平均法は数年スパンという長期間継続することで価格変動リスクを低減できる仕組みなので、価格の回復を信じて地道に積立を継続するのも選択の一つです。

その場合は、仮想通貨であればビットコインなど、将来性が比較的高い銘柄にしてくださいね!

ギャンブル性の高い銘柄にドルコスト平均法は適していません。

ドルコスト平均法でビットコイン購入をシュミレーション

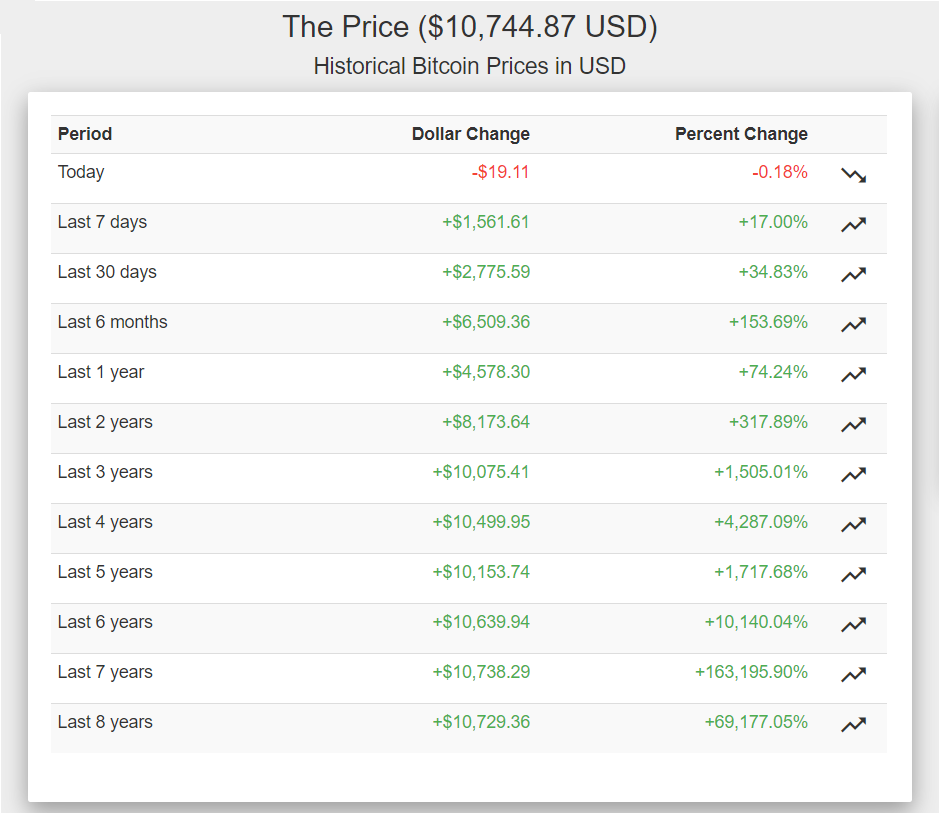

ビットコイン誕生からの価格推移をみると、ドルコスト平均法が非常に良いパフォーマンスであったことがわかります。

年ごとのBTCドルコスト平均法パフォーマンス

ドルコスト平均法でビットコインを購入した場合のフローチャート

以下のチャートとラインは、緑ラインがドルコスト平均法で2017年から購入し続けた投資額を表し、オレンジ線が実際の投資による総資産額を表しています。

このチャートから読み取れることは、2018年11月~2019年4月以外の期間ではおおむねプラスであることがわかります。

この利益率は理論上、継続すればするほど伸びていきます。

緑線がドルコスト投資額、オレンジ線が資産額

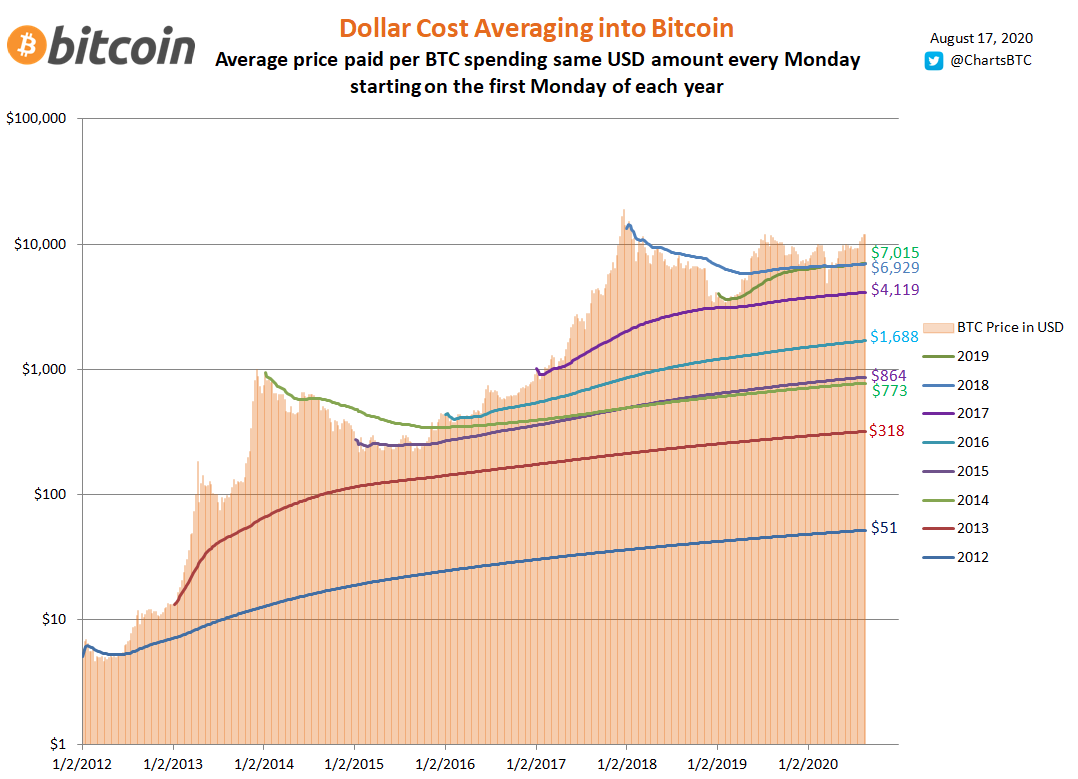

年度別にビットコインをドルコスト平均で購入したシュミレーション

以下の画像では2012年~2019年まで、ドルコスト平均でビットコインを購入し始めた期間ごとのシュミレーションがグラフで表示されています。

2012年からビットコインを購入し続けた場合、購入単価平均が51$になるというのも興味深いですが、注目すべきは2019年からでもドルコスト平均法で購入を始めていた場合でも既にブラス収益になっている点です。

コロナを経ても高いパフォーマンスを維持しているということがわかりますね。

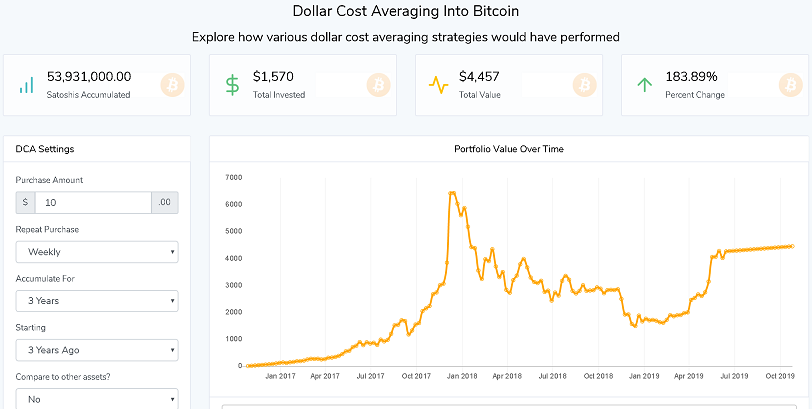

BTCをドルコスト平均法でシミュレーションできるサイト

DCA Bitcoin(dcabtc.com)というサイトを使えば、ドルコスト平均法でのビットコイン購入シュミレーターで簡単に、いついくらで定期購入を始めた場合の利益率や平均取得価格などを算出することができます。

ドルコスト平均法シミュレーションツール

上の画像では、一週間に10ドルを過去3年間(2017年10月~2019年10月)買い続けた結果が出ています。

トータル投資額は1570ドル、利益率は183%、現在の資産は4457ドル、になるとのことです。

このDCA Bitcoinではゴールドを同じ条件で投資した場合との比較なども見ることができ面白いです。

年別のBTCドルコスト平均法を比較

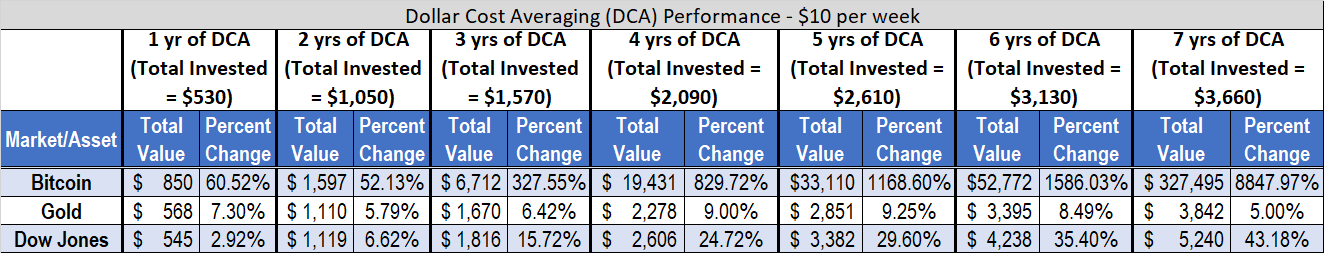

以下の表では7年間ビットコインを購入し続けた場合の利率は約9000%とのことです。

7年間ビットコインを購入し続けた場合の利率(引用)

今からドルコスト平均法でビットコインを購入する場合、何年継続すればどのくらいの利益率になるのか、というのをこのようにイメージしてから購入することで、ゴールも設定しやすいのではないでしょうか。

ビットコインFXでドルコスト平均法を実践する方法

私が実際に行っているビットコインFXで有効な戦法をご紹介します。

まず、ビットコインでドルコスト平均法をする方法には大きく2種類があります。

一つ目はビットコイン現物を円建てで定期購入する方法。

そして二つ目は、ビットコイン先物をBTC建てで構築する方法です。

ビットコイン現物を円建てで行う

こちらの方法は日本国内の取引所で、ビットコインを日本円基準で定額購入する方法です。

例えば、毎月15日に1万円分のBTCを購入する、という感じです。

使う取引所は、GMOコイン、bitFlyer、bitbankのうちどれかがいいと思います。(日本の取引所で最もマトモなところ)

ただ、ここで注意してほしいのが、スプレッドと呼ばれる手数料です。

GMOコインとbitFlyerでビットコインを購入する場合は必ず、「取引所」で行うようにしてください。スマホではできません、パソコンからのみ使うことができる機能です。

GMOコインで現物購入

bitFlyerで現物購入

ビットコインFXでドルコスト平均法を実施する方法

これは私がよく実践しており、ローリスクでかつリターンも比較的大きいので最もオススメです。ただ、初心者には不向きかもしれません。

なぜなら、ビットコイン現物の値上がり益の2~3倍ほどの利益(つまり250%)を得ることができるからです。

ビットコインFXでドルコスト平均法を行う場合、数か月スパンでロングポジションを持ち続けることが前提となります。

なので最も気を付けなければいけない手数料は、スワップ(ポジション持ち越し手数料)です。

前述したとおり、海外ビットコインFX取引所のBitMEXは、先物銘柄に限りスワップが無料です。

これを利用し、ビットコイン先物でレバレッジ1~2倍(証拠金に対して2倍迄のポジション)をキープすることで、安全に利益を最大化できるポジションを構築できます。

※先物は三か月ごとに決済日があるので先物銘柄の持ち替え、つまりロングポジションを保持し直す必要があります。

つまり、以下の例のようになります。

↓

その0.1BTCを証拠金にbitmexで0.13BTCのロングポジションを持つ(BTC建てドルコスト平均法)

↓

実質、10万円で0.23BTCを保持している状態になる。※絶対にレバ1~2倍に留めること

↓

ビットコイン現物の2~3倍ほどの値上がり益を得る

いわば、ドルコスト平均法の二階建てです。

ビットコイン現物を日本の他の取引所で購入する必要がありますが、日本の取引所でも円建てでドルコスト平均法で都度買い増せばいいのです。

そして毎回BitMEXにBTCを送金し、レバレッジ1~2倍のロングポジションを持つ、という感じです。

まとめ ドルコスト平均法は気休めか?

ドルコスト平均法とは?というテーマを中心に、ビットコインFXのナンピンでシミュレーションできるツールなどもご紹介しました。

ドルコスト平均法のメリット

- 投資初心者でも実践できる

- 価格上昇・下落に関わらず、いつでもスタートできる

- 日々の価格変動に一喜一憂せず投資できる(精神の安定)

- 暴騰・暴落の恩恵を受けることが出来る

- 平均取得単価を抑えられる可能性が高いので、高値づかみを回避できる

- つまり大幅な損失を回避することができる

ドルコスト平均法のデメリット

- 今まさに上昇トレンドにある銘柄には比較的適してない

- 短期的な利益をとることができない。長期戦略である

- 購入にかかるコスト(手数料)が大きくならないよう注意が必要

- 下落が続き回復の見込みがない銘柄では、無限ナンピン買いとなり死ぬ

- 価格変動に鈍感になりがち。相場への関心は保っておくべき

また、ビットコインをドルコスト平均で購入するシミュレーションが詳細にみられるサイトもご紹介しました。是非活用してくださいね。

「ドルコスト平均法は気休め」という説もある

実はドルコスト平均法の一番の恩恵は、高いリターンが得られることでも、リスクが低くなることでもありません。

最大のメリットは、購入をルール化することで、相場の動きに一喜一憂したり、焦って間違ったトレードをしてしまったりすることを防ぐことができるという点にあります。

ドルコスト平均法は、そうした精神的な要因を防いでくれるという意味で気休めと言えるかもしれませんが、非常にパフォーマンスの高い投資法になると思います。