日夜ビットコインFXトレード手法を試している仙人です。

欧米でも非常にメジャーなプライスアクション=価格の動きに注目したトレード手法について徹底解説していこうと思います。

プライスアクションは、どのような手法にでも応用できるのが特徴ですが、併せて使うと効果の高いダウ理論についても解説します。

トレーダーならプライスアクションの知識は必須といえます!

ダウ理論と併用したプライスアクショントレードとは何なのか?

この記事を読めば、なぜプロがローソク足を利用したプライスアクションに注目するのかが分かります。

ローソク足を使ったプライスアクショントレードとは?

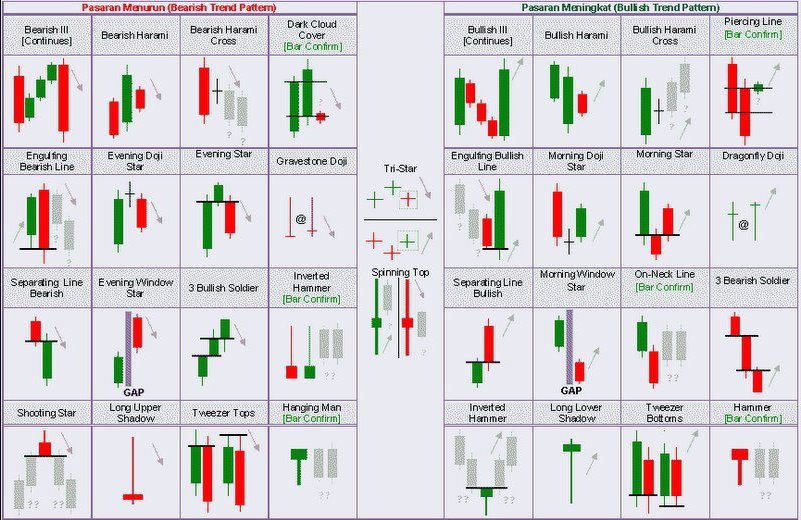

数が多いのでこの表にある全てを覚える必要はないです。

プライスアクション(price action)とは、ローソク足チャートを使って相場心理を読み取り、期待値の高い売買シグナルを特定するトレード手法です。

日本語に訳すと値動きという意味になり、その名の通り価格の動きに注目します。

プライスアクショントレードは、どんなトレード対象でも、どんな時間軸でも機能します。

プライスアクショントレードを学べば、以下のようなことが分かるようになってきます。

- ローソク足チャートに表れる投資家心理

- 大口トレーダーがやろうとしていることは?

例えば、1時間足に出現したピンバー(ヒゲのローソク足)は、日本人だけでなく世界の全てのトレーダーにも見えています。

世界共通でだれにでも見えているサインを使って売買するわけですから、当然そのサインは機能するということです。

ローソク足1本~連続した数本のパターンから値動きを予想し売買の判断を行っていくチャート分析の基本的な考え方なので、押し目買い・戻り売り・トレンド転換といった場面を予測する重要な目安となります。

しっかりと把握することで、チャートの値動きから読み取れる情報量がぐっと広がります。

世界中で当たり前のように利用されているローソク足は、江戸時代に日本人の本間宗久(ほんまそうきゅう)が編み出したものだと言われています。

世界中で当たり前のように利用されているローソク足は、江戸時代に日本人の本間宗久(ほんまそうきゅう)が編み出したものだと言われています。その本間宗久が生み出した手法「酒田五法(さかたごほう)」は日本では有名ですが、これもプライスアクショントレードの一種です。

プロがプライスアクションに注目するのは世界共通だから

「プライスアクション」が機能する最大の理由は、「値動き」そのものは世界中のほぼすべてのトレーダーが目にしているものだからです。

まさに「相場のことは相場に聞け!」ということですね。

値動きを分かり易くビジュアル化した「ローソク足」は、1本の中に、始値・終値・高値・安値など、一定期間の値動きの情報が集約されています。

インジケーターやトレード手法はトレーダーによってそれぞれです。

しかし、ローソク足やバーチャートから得ている4つの価格(始値・終値・高値・安値)は同じなのです。

価格は、焦りや不安、欲望で動いてます。

ローソク足のプライスアクションパターンを見ていけば、一般トレーダー達の焦りや不安をチャート上に表現してくれるので、次の値動きの方向性を予測するのに非常に有効なのです。

エントリーのトリガーは、プライスアクションが最も正確で早い

どのインジケーターを使用していたとしても、値動きそのものから情報を読み取るプライスアクション以上に早い売買サインはありません。

インジケーターが出す売買シグナルは値動きの結果から発生するものです。

値動きそのものから直接一次情報を使うプライスアクションこそが最速の売買シグナルであるといえますよね。

具体例は後ほどご紹介します。

プライスアクションの反転パターン|ピンバー・スパイク・包み足・インサイドバー等

ローソク足は1本でその時間帯の始値・終値、高値・安値を表し、始値と終値が太い実体として描かれ、そこから伸びる高値が上ヒゲ、安値が下ヒゲとして描かれます。

まず、プライスアクションの基本である、ローソク足が示す代表的な4つの反転パターン、ピンバー・包み足・はらみ足・ツインキャンドルの見方と使い方を紹介します。

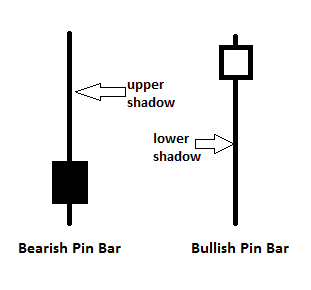

ピンバー(Pin bar)・スパイク

ピンバー(ハンマー・pin bar)は、上ヒゲか下ヒゲが実体に対して長く伸びているローソク足の反転パターンを言います。

ピンバー(pin bar)は「針のような細長い棒」という意味で、実体がほとんど無いローソク足の形からきています。

ピンバーから推測できる値動き

これが示すのは、上ヒゲが長く伸びている場合であれば、「一旦大きく上がったが反発して戻ってきた」動きなので、上方向へは行きにくく、反転して下降していく値動きが見込める状態です。

逆に下ヒゲが長く伸びている場合では、「一旦大きく下がったが反発して戻ってきた」動きなので、下方向へは行きにくく、反転して上昇していく値動きが見込める、と読むことが出来ます。

ロウソク足の中の実際の値動きを確認するには、更に短い時間足を表示させることで確認することができます。

ピンバーとスパイクの違い

ピンバーとスパイクの違い、ローソク足の実体部分がほとんど無い→ピンバー、実態がある→スパイクと判別するという人もいますし、同じだという人もいます。(人それぞれということで)

また、ピンバーは2バーリバーサルというパターンに分解できます。

ピンバー(Pin bar)は、大きなトレンドの流れの中で、強く意識されるレジスタンス/サポートラインなど、他のテクニカル分析と一致するポイントで出現するとより強力に作用します。

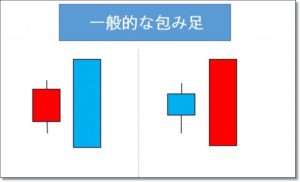

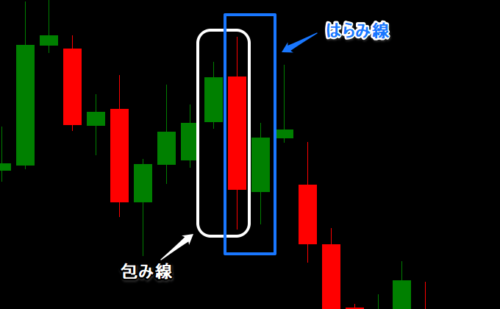

包み足・アウトサイドバー・エンゴルフィンバー

引用:a-kufx.com

包み足(抱き線・包み線)は一つ手前のローソク足よりも、次のローソク足の方が長く、内包しているようなパターンのことを言います。

似たようなパターンに、アウトサイドバーやエンゴルフィンバー(engulfing bar)がありますが、全て微妙に異なる特徴をもったパターンとなっています。すべて同じだという人もいます。

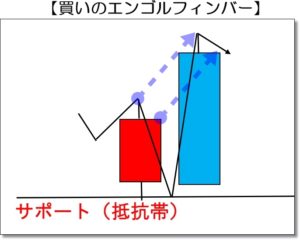

エンゴルフィンバーの特徴と違い

エンゴルフィンバーも包み足の一種と言えますが部分的に違うようです。

エンゴルフィンバーの特徴は、「実体とヒゲともに反対方向に更新しているところです。

引用:a-kufx.com

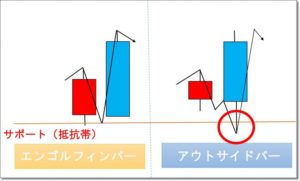

アウトサイドバーの特徴と違い

エンゴルフィンバーとアウトサイドバーは似ていますが違います。

アウトサイドバーは、安値ブレイクのダマシのあとに高値更新、実体も反対方向に更新しているパターンです。

引用:a-kufx.com

エンゴルフィンバーよりアウトサイドバーの方が期待値が高く機能しやすいといわれています。

包み足から推測できる値動き

ピンバーと同様に、値動きの反転が見込めるサインと捉えられます。

反転する際に見られるプライスアクションなので、手前のローソク足が陰線(or陽線)であったとき、それを包み込む次のローソク足は反対に陽線(or陰線)となります。

逆指値(ストップ)注文を包み線の天井(or天底)から少し外に入れるのが一般的な考え方です。

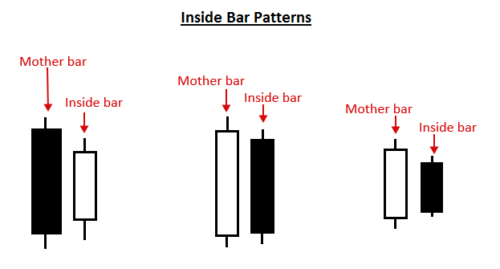

はらみ足(インサイドバー)

はらみ足(はらみ線・インサイドバー・inside bar)は、包み線とは反対に、手前のローソク足よりも、次のローソク足が短く、内包されているような状態のことを言います。

はらみ足(はらみ線・インサイドバー・inside bar)は、包み線とは反対に、手前のローソク足よりも、次のローソク足が短く、内包されているような状態のことを言います。

世界中のトレーダーがローソク足の反転シグナルとして注目しています。

はらみ足から推測できる値動き

こちらも値動きの反転が起きる兆しと考えられます。※ダマシも多いので注意

ioiパターン

引用:fxnav.net

包み足とはらみ足が続けて出現した場合をioiパターン(Inside Outside Inside Price Pattern)と言います。

包み足から推測できる未来の値動き

2つが重なったパターンは、より強いトレンド反転の兆候であると判断します。

高値と安値のブレイクで判断しますが、包み足・はらみ足の単独より機能する期待値が高いと言われています。

ツインキャンドル・ツインズ(Twins)

ツインキャンドル(twins)とは、同じサイズのロウソク足の実体部分が2本(陽線と陰線)並ぶパターンを指します。

※窓埋めやイレギュラーな相場状況は例外

前足の値動き分を次足で全戻ししている動きなので、レンジ相場やトレンド反転のタイミングなどでたまに出現します。

ツインキャンドルから推測できる値動き

ツインキャンドルが出現した更に次のロウソク足あたりで、ツインキャンドルの高値(or安値)を抜けていくことでブレイクとなり、抜けた方向に価格が進む期待値が高くなります。

トレンド分析のプライスアクション|スラスト・ランウェイ

ローソク足プライスアクション分析ができるようになると、相場の勢いやトレンド、持ち合いなどを簡単に判断することができるようになります。

プライスアクションでトレンド状態を確認するには以下のプライスアクションを見ます。

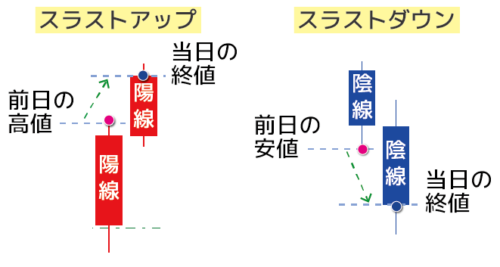

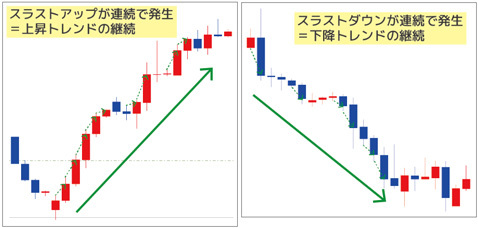

スラストアップ・スラストダウン(thrust)

引用:fxtrade.co.jp

「スラスト(thrust・「押し進む」という意味)」というトレンド継続を表すパターンがあります。

どんどん価格が上昇・下降しているときのプライスアクションパターンのひとつで、以下のように見ます。

当日の終値が前日の安値を更新している→スラストダウン

スラストパターンを確認したら、スラストが示すトレンド方向に進む期待値が高いので順張りトレードしていけばよいということになります。

引用:fxtrade.co.jp

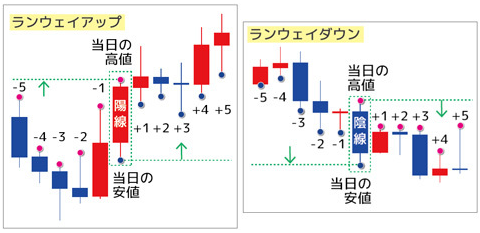

ランウェイアップ・ランウェイダウン

スラストアップ・スラストダウンの応用形です。

「ランウェイ」の出現は、市場のトレンドの強さと継続を示す強いシグナルです。

たった数本のローソク足を見るだけで、精度の高い分析をすることができます。

引用:fxtrade.co.jp

ランウェイアップは上昇トレンド継続の期待値が高いことを示しています。

ランウェイダウンは下落トレンド継続の期待値が高いことを示しています。

その他のプライスアクション|十字線等

その他にも色々なプライスアクションがありますが、いくつかピックアップしてみます。

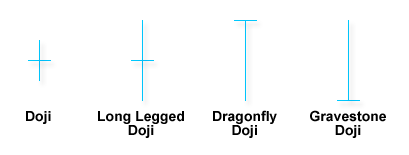

寄り引き十字線(同時線・Doji Candle)

寄り引き十字線(コマ足・同時線・Doji Candle)も、チャート上でたまに登場するパターンです。

ロウソク足の実体がほとんど無いか、少しはあるかで区別する場合もあります。

寄り引き十字線がの意味と方向性

十字線が現れた場合、売り手と買い手の相場状況が拮抗している状況にあると言えます。

市場参加者が多い場合にはヒゲが長くなりトレンド状況はよりわかりづらくなります。

実体が小さい寄り引き十字線が出現したら、ボラティリティが少ないとも判断できます。

市場参加者が上か下かどちらに抜けるか注目して力を貯めている状態とも言えます。

トンカチ:ピンバーに近い、端に寄っている形

トンボ:下ヒゲが長い形

トウバ:上ヒゲが長い形

足長十字線:上下ヒゲが長い十字線

一本線:値動きが殆ど無い十字線

また今度追記します。

プライスアクションとダウ理論は相性が良い

ダウ理論は、100年以上も投資家に支持されてきた相場分析の基本です。このダウ理論とプライスアクションを併用して相場分析を行うアメリカの投資家が多い印象があります。

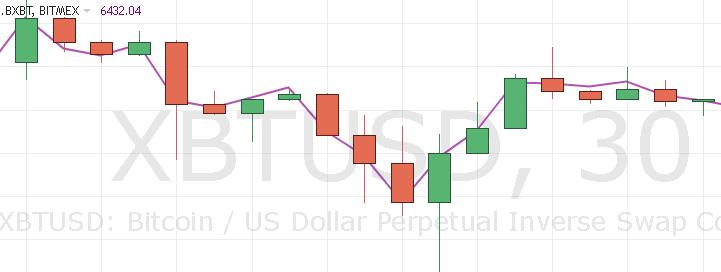

ビットコインFXは欧米のトレーダーが日に日に影響を持ってきているので、これからのビットコインの値動きはミクロの視点でプライスアクション、マクロの視点でダウ理論を見て海外のトレーダーと同じ目線を持つことが重要になってくるかもしれません。

ダウ理論は以下の6つの基本法則から成り立っています。

- 平均はすべての事象を織り込む

- トレンドには3種類ある

- 主要トレンドには3つの段階がある

- 平均は相互に確認されなければならない

- トレンドは出来高でも確認されなければならない

- トレンドの転換は明確なシグナルが出るまで継続する

最後の「トレンドの転換は明確なシグナルが出るまで継続する」という項目が特にプライスアクションに通じるものですね。

ダウ理論では、上昇トレンドの場合、現在の高値と安値が、その前の高値と安値より上にある、ということになり、下降トレンドの場合、現在の高値と安値が、その前の高値と安値より下にある、ということになります。

ビットコインFXでも為替でも、実際の値動きが、上がりっぱなし・下がりっぱなしという相場はほぼ無く、途中で一時的な調整を挟むことが多いです。

トレンドの途中で反対方向に動くことが、トレンド転換なのか、一過性ものなのかを判断するのにダウ理論のこの考え方がポイントとなります。

プライスアクションは移動平均線と相性イマイチ

「グランビルの法則」と言って移動平均線を使った手法がありますが、移動平均線はプライスアクション次第で動いてしまうのでリアルタイムではまず判断できません。

ほぼ決め打ちで、値動き次第で動いてしまうというのがデメリットです。

ダウ理論は色んなトレード手法に応用できて便利

プライスアクショントレードは現在起こっている値動きに対してピンポイントで狙い撃ちできるので、次の値動きを予測する根拠に使いやすいという大きなメリットがあります。

プライスアクション|まとめ

プライスアクションとダウ理論を使ったビットコインFX(BitMEX)で最速シグナルトレード、というテーマで記事をまとめてみましたがいかがでしたか?

プライスアクショントレードは、すべてのトレード方法の基礎でありそれ単体で勝ち続けることもできるポテンシャルを秘めているトレード方法です。

あなたが使っているトレードスタイルやインジにとも併用しやすいですし、今使っているトレードスタイルがあまり上手くいっていないのなら、思い切って全てのインジケーターを切って、複数の時間足を参考にしたプライスアクショントレードだけにしてもいいと思います。

是非、自分にあったトレード手法を見つけてみてくださいね。

プライスアクションは必ずあなたのトレードに有用な武器になります!

プライスアクションと一緒に理解すると最強のトレード手法となる「テープリーディング」についても併せて読むことをオススメします。

プライスアクションを学べるオススメ書籍

プライスアクションを書籍で学べるオススメ書籍も最後に紹介しておきます。

他のテクニカルツールを使ったトレード方法もご紹介しています。

他のテクニカル指標記事