FTX取引所CEOのサム・バンクマン-フリード氏と、Binance取引所のCEOチャンポン・ジャオ(CZ)氏のやり取りが注目されている、今回のFTX取引所破産・破綻騒動。

FTT(&SOL)暴落と、なぜ破綻にまで陥ったのか概要と顛末についてまとめます。

最後に取引所トークン(プラットフォームトークン)リスクのない取引所を一部ご紹介します。

今回のFTX破産・破綻の概要

発端はAlameda貸借対照表のリーク記事?

発端は、2022年11月2日にCoindeskがサム・バンクマン-フリード氏が所有する姉妹企業アラメダ・リサーチ(Alameda Research)の貸借対照表をリークした記事「Divisions in Sam Bankman-Fried’s Crypto Empire Blur on His Trading Titan Alameda’s Balance Sheet:原文英語」でした。

内容は、6月30日時点でアラメダは$14.6B(146億ドル)の資産を保有し80億ドルの負債があったが、そのうちFTXが発行するプラットフォームトークン$FTTの保有額が約40%の$5.7Bを占め、そして流動性の低いSRM、MAPS、OXYなどのトークンで、$FTTの時価総額は$3.0Bであり明らかに数字が合わないことで、資産状況が不透明ということでした。

※ B (ビリオン):10億単位

FTTの大幅下落が起きた場合、流動性の問題からアラメダが債務超過に陥るリスクを孕んでいました。

これについてCZ(Binance CEO)も「クリプトはハイリスクだ」と批判しました。

Binanceクジラの$FTT売り開始

CZがツイートしてからわずか 2 時間後、クジラが2300万$FTTを売却準備のためバイナンスに転送し、売り始めました。

多くの人が、このクジラはバイナンスかもしれないと考えています。

CZのFTX決別とFTT売り宣言

そして11月7日、CZは以下の発言をし、サムからのOTC取引の提案に応じず公開市場で売ることを決行しました。

「Binance は昨年、FTX 株式からの撤退の一環として、約 21 億米ドル相当の現金 (BUSD と FTT) を受け取りました。最近明らかになったことにより、私たちは帳簿に残っているFTTを清算することを決定しました。 」

FTTが大暴落

アラメダの現CEOは、他に$100億以上の資産があるとバランシートの一部を否定し、$FTTを$22で買い支えると強気な意思表示をしましたが、結果は見てのとおりです。

FTTチャート

22$防衛ラインを貫通し、1日で5$、2日で2$まで暴落してしまいました。

この暴落はCZが売り込んだから起きたわけではなく、FTXをめぐる信用不安から取り付け騒ぎによるものが大きいと思われます。

一夜にしてBinanceがFTXの買収発表

サムは、アラメダが債務超過に陥ることが分かっていたので、秘密裏にCoinbaseやOKXなど他取引所に助けを求めたが断られたそうです。

最後にBinanceに助けを求めるが、CZは1ドルの金額で買収を提示。その後基本合意(DD除く)となりました。

「今日の午後、FTX が私たちに助けを求めてきました。かなりの流動性クランチがあります。ユーザーを保護するために、 FTX.comを完全に取得し、流動性の危機をカバーすることを意図して、拘束力のない LOI に署名しました。近日中に完全な DD を実施する予定です。」

その翌日FTX買収を撤回

CZが1兆円以上の損失補填がかかることを知り買収断念します。

「企業デューデリジェンスの結果、および顧客の資金の取り扱いの誤りや米国政府機関による調査の疑いに関する最新のニュース報道の結果、 FTX.comの潜在的な買収を追求しないことを決定しました。」

As a result of corporate due diligence, as well as the latest news reports regarding mishandled customer funds and alleged US agency investigations, we have decided that we will not pursue the potential acquisition of https://t.co/FQ3MIG381f.

— Binance (@binance) November 9, 2022

FTXが入出金を停止(FTX JPは再開)

FTX顧客の金を運用に回したことで80億ドル足りない?という噂やいくつかのデマ情報も散見されました。

FTXが入出金停止し、破綻疑惑が噂されました。

FTX Japanは2022年11月10日~12月9日まで業務停止命令が下されました。FTXJP全ユーザーのネットの残高がSBIクリアリング信託会社に保全されているため無事とのことです。

FTX Japanで翌日、出金が再開されました。迅速な対応でした。

FTX JPからの出金サービス再開について

お待たせしておりました日本円の出金を再開しました。ただ、ウェブサイトの不具合により、出金依頼はFTXアプリまたはAPIで行う必要があります。ウェブサイトの修正はもう少々お待ちください。 ご迷惑をおかけして申し訳ありません。— FTX Japan (@FTX_JP) November 11, 2022

FTXが正式に破産・破綻

2022年11月12日(日本時間)にFTX公式が破産申請を公表しました。

FTX Japanにおいては、日本の金融法にのっとり顧客資産は日本円・コールドウォレット内の暗号資産ともに保護されていると伝えられていますが、営業再開はない可能性が高いように見えますね。

FTXグループ各社が米国で自主的な第11章手続を開始

グローバルな利害関係者の利益のために資産を見直し、収益化するための整然としたプロセスを開始

ジョン-J-レイ三世がチーフ執行役員に任命され、サム-バンクマン=フリードが辞任した。

(株)エフティクストレーディング (d.b.a.FTX.com )、本日発表された、西レルム-シャイア

サービス株式会社 (d.b.a.FTX米国)、アラメダリサーチ株式会社。 と約130

関連会社(以下”FTXグループ”といいます)は、自主的な手続を開始しています

デラウェア州地区における米国破産法第11章の下で、以下のことを行うことができます

すべてのグローバルな利害関係者の利益のために資産を確認し、収益化するための整然としたプロセスを開始します。

ジョン-J-レイIIIがFTXグループの最高経営責任者に任命されました。 サム

Bankman-Friedは最高経営責任者(Ceo)としての役割を辞任し、引き続き支援します。

整然とした移行。 各国のFTXグループの多くの従業員は、次のように期待されています

FTXグループを継続し、Ray氏と独立した専門家の業務を支援します

第11章の手続の間に。

“第11章の即時の救済は、FTXグループを提供するのに適切です

その状況を評価し、のための回復を最大化するためのプロセスを開発する機会

関係者は、”氏レイは述べています。 “FTXグループは、効果的にのみ可能な貴重な資産を持っています

組織化された共同プロセスで投与されます。 私はすべての従業員、顧客、債権者を確保したい,

契約当事者、株主、投資家、政府当局およびその他の利害関係者

勤勉、徹底、透明性をもってこの努力を行うつもりです。 利害関係者はすべきです

イベントが急速に移動しており、新しいチームが最近になって従事していることを理解してください。

利害関係者は、今後の手続の議事録に提出された資料を確認する必要があります

より多くの情報のための幾日。”

【除外子会社】

以下の子会社は、第11章の手続には含まれていません:LedgerX LLC、FTX

(株)デジタル-マーケッツ 、FTXオーストラリアPty株式会社。 そしてFTXの明白な支払株式会社

元ツイート

Press Release pic.twitter.com/rgxq3QSBqm

— FTX (@FTX_Official) November 11, 2022

今回のFTX破産・破綻の原因は?

FTXは3AC破綻ショックで大きな負債を負った

まず今回のFTX破綻危機に陥った直接の原因というのが、テラショックからの3AC破綻で負債を抱えていたことでした。

サムのロビー活動がCZの逆鱗に触れた?

CZにとって、より大きな懸念事項は、陰でサムがロビー活動を行っていたことだそうです。

例えば、日本に進出したFTX JPを持つサムは、日本で無免許営業を続けるBinanceを規制するための嘆願書を金融庁に提出しようと企んでいました。

「以前はサポートしていましたが、離婚後は愛し合うふりはしません。陰で他の業界関係者に反対するロビー活動を行う人はサポートしません。」と、CZは先週末にツイートしています。

政治的な対立も影響?

また大統領中間選挙での、支持政党の分裂も少なからず関係してるかもしれません。

- サム:民主党(バイデン)

- CZとイーロンマスク:共和党(トランプとか)

前回のアメリカ選挙戦で5000万ドルを寄付したサムは、自らの影響力を、DeFi向けライセンスシステムを導入案など顧客や競合を怒らせるような規制を求めるのに使っていたとのことです。

損失を補填するためにFTTを乱発行した?

以下のツイートを参考にします。

「FTXが第2四半期にAlamedaに大規模な救済策を提供した可能性があるという証拠を見つけました。

9月28日、1億7300万のFTTトークンがオンチェーンでアクティブになりました。

86億ドル以上(一兆円!)の価値がある FTT がオンチェーンに移行されました。 これはFTTの1日の動きの中で群を抜いて最大であり、Coin Metricsでこれまでに記録した最大のERC20の1日の動きの1つでした。」

FTXは、自ら発行した4か月後に権利確定することが保証された 1 億7200万FTTを担保として使用することで、この第 2 四半期の急落を生き残りました。

アラメダのこの措置は、貸借対照表バランスシートに、もはや支払い能力がなくなったところまで歪みを作った可能性があります。

Binanceはこの事実を知っていた可能性もある

業界一位のBinanceは、業界第二位にまで急成長したFTXを脅威に感じていたはずです。

もしかしたら、FTXの財務省表の焦げ付きに気づいていながらFTTを受け取って提携したのかもしれません。

いつかこのような事態になることを虎視眈々と…おっと誰か来たようだ。

今回のFTX破産・破綻の影響

solana上のプロダクトに悪影響がでる

以下のSOLチャートを見ればわかる通り、FTTほどではないにしろ、SOLも他の通貨と比べ突出して暴落しています。

SOLチャート

wrapped Solletトークンの担保は存在するのか誰も知らない

solanaエコシステムが直面している問題の 1 つは、融資およびAMMプラットフォームで広く使用されているラップされたSolletトークン、つまりsoBTCです。

1/ One of the most challenging and unspoken issue facing the @solana ecosystem are the wrapped Sollet tokens, namely soBTC, which is used widely across lending and AMM platforms.

The problem? These tokens are issued by FTX (or Alameda, no one really knows)

— meow (@weremeow) November 9, 2022

これらのトークンは FTX (または Alameda、誰も本当に知りません) によって発行されます。

これらのトークンは、Solana DeFi サイクルの非常に早い段階でローンチされ、スペースに流動性を生み出すのに役立ち、BTC または ETH によって 1 対 1 でサポートされることになっていました。

しかし、wBTCとは異なり、正式なプロセスはなく、FTXがまだ原資産を持っているかどうかは誰にもわかりません。

wrapped Solletトークンがデペッグした場合エコシステムが崩壊する

これは非常に問題で、Solanaスペースで事実上のBTCとして長い間受け入れられてきたため、事実上すべての主要なDeFi プラットフォームが担保としてsoBTC資産を持っているからです。

soBTCに価値がないことが判明した場合、より多くのプロダクトのエコシステムが崩壊する危険性があります。

soBTC価格は11月10日の午前、BTC現物価格を大きく下回ってディスカウント価格になっていた。執筆時点では価格は正常に戻っている。

soBTCチャート

プラットフォームトークンのリスク

前述の理由で、FTXとAlameda Researchは債務超過に陥り、ローンの返済などの金融債務を果たすことができなくなりました。

ここでの問題は、

- プラットフォーム・トークン(FTT)が非流動資産であること

- 価格をつり上げ、担保として支えていたこと

プラットフォーム・トークン(FTT)が非流動資産であること

非流動資産であることとは、つまり買い手の需要が価格以外に弱いことです。

Alameda Researchが供給のほとんど(50%以上)を所有しているため、供給が集中化し、残りのFTT保有者(トレーダーや外部の投資家)は売りつけられる構図になるのです。

価格を吊り上げ、担保として支えていたこと

さらにAlamedaは、実際の時価総額30億ドルに対して、80億ドルのFTTを持っていたので、実質的に50億ドルの偽のFTTの価値を作り出していたことになります。

では、この余分なFTTで何をしていたのかというと、リスクの高い投資やVoyagerへの融資などしていました。

CZのFTT売却のニュースが広まったころ、FTXユーザーはすぐにお金を引き出し、FTTをUSDCやUSDTで売りフィアットに換えて、取引所から出そうとし始めました。

しかし、FTXにはこの需要に応えるだけの現金準備や流動性がないため、ビットコイン、イーサリアム、ソラナ、そしてMAPSやORCAといった他のコインを投棄しても、これらの要求に対応することができない状況に陥りました。

今回の騒動は、顧客預金を無責任にレバレッジをかけて流用し、取引手数料割引やOTC割引、エアドロップなど以外にさして用途のないFTTトークンを過剰に発行したため生じた問題であると言えます。

取引所はサービスを通じ価値を創造するべき

Phemex暗号取引所は、プラットフォームトークンではなく、取引サービスを通じて価値を生み出すよう努力しています。【PR】

Phemex取引所は100%ユーザー資金をリザーブで確保し安全

例えば、Phemexにはトレーダーの資金を利用するためのAlameda Researchのような機構はありません。

また、トレーダーの資金を確実に守るためコールドウォレットシステムを導入しています。

VIPである個人投資家や大口投資家に救いの手を差し伸べるため、Phemexに新規登録したトレーダーは、アップグレードされたVIP特典(VIP+2など)にするキャンペーンを開催しています。

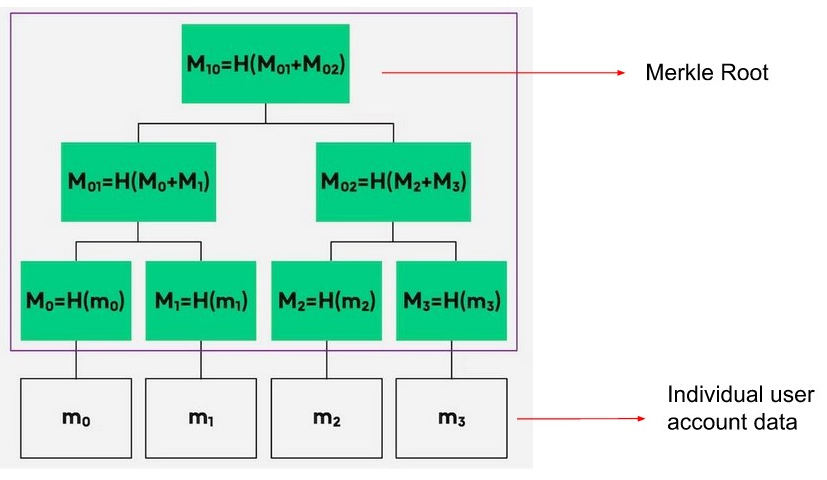

Phemexが採用しているMerkle TreeのProof-of-Reserve

Proof of Reserve の仕組みは、「Merkle Tree(メルクルツリー/ハッシュツリー)」と呼ばれる暗号学的に安全な(つまり改ざんできない)方法で、積立資産の検証を行う仕組みです。

ハッシュベースのデータ構造であるため、わずかな変化にも過敏に反応し、データの不正・改ざんを防ぐことができます。

簡単な例ですが、ある取引所が記録を改ざんして、実際には12,000,000,000ドルの準備金があるのに12,000,000,001ドルと表示しようとすると、ハッシュは完全に変化してしまいます。これはブロックチェーン技術と同じです)。

ソース:Bitpanda

メルクルツリーのPoR(Proof of Reserve)は、独立した第三者機関によって以下のように実施されます。

- 独立監査人は、まず暗号取引所で保有するすべてのユーザー残高のスナップショットを取り、それをメルクルツリーに整理します。

- この巨大なデータを、暗号化ハッシュ関数にかけます。

- 監査人は、取引所が持つ総残高を示すデジタル署名を集め、それがMerkleツリーに表されるユーザー残高と一致することを検証します。

- ユーザーは自分の資産がProof of Reserves監査で固有のレコードIDを使い、Merkleルートと比較することで確認することができます。(PhemexはMerkle Tree Proof-of-Reservesの展開に取り組んでいます)。

Merkle Treeは、わずかな改ざんも明白にすることで、すべての取引の整合性を証明します。

Phemex取引所を利用するのは最適な選択です

Phemex取引所にはプラットフォームトークンはなく、証拠金とコールドウォレットによる100%の資産セキュリティを確保しています。

今Phemexに登録するとすぐに VIP+2 レベルのアップグレード特典&ウェルカムボーナスがあります。